1.中小企業短期借貸

一般銀行提供的中小企業短期借貸可分為以下5個種類:

- 一般營運週轉金融資:

企業依照其短期、中長期營運規劃所產生的資金需求,向銀行申請資金融通服務。 - 票據融資:

當公司面臨資金需求時,將尚未到期的支票向銀行貼現,藉以取得週轉資金。 - 應收帳款借貸:

將應收帳款的債權移轉至銀行,以換取週轉資金。銀行會向企業收取帳款管理費及利息費用。 - 國內信用狀:

當企業須採購與本身經營業務相關的原料時,可以買方的身份向銀行申請國內信用狀(賣方為受益人),當賣方交貨後可再向開狀銀行請求付款。同時,銀行會向申請人(買方)收取相關手續費。 - 透支:

銀行與企業事先約定在一定額度下,允許企業在存款額度不足時,將銀行墊付部分視為貸款,以因應企業經常性的資金需求。

除了銀行本身的放款業務,政府也提供許多中小型企業貸款政策,以下也為您整理出3種適合中小型企業的政策性貸款。

- 中小企業加速投資貸款:

貸款期限:最高10年,含寬限期最多3年,詳情請參考中小企業加速投資貸款專區。

- 中小企業創新發展專案貸款:

貸款期限:根據資金的不同用途制定,詳情請參考中小企業創新發展專案貸款

- 企業貸款:

貸款期限:根據資金的不同用途制定。

企業貸款流程

1:文件申請

企業欲向金融機構申請貸款時,需準備公司登記證明文件、近3年的資產負債表、損益表或財務報表,以證明該企業具有一定的經營獲利能力。

若想提高申請效率,建議在這個階段盡可能地將資料準備齊全,加速審核流程。銀行在審核企業貸款條件時,通常會特別審視以下3個重點:

公司營運狀況:包含企業規模、產業別、競爭力分析、與銀行往來情形等。

貸款資金用途:評估企業如何運用此項資金,計畫是否明確、具體。

企業負責人信用狀況:評估公司負責人及其配偶的信用狀況。

2:條件審核

企業將申請資料送件後,銀行會開始評估擔保品價值及企業信用狀況,假設企業以不動產為擔保,銀行則會根據不動產座落區域、坪數等相關因素評估擔保品價值,決定企業最後的申貸額度、利率及還款年限。

3:簽約對保

對保的意思為企業與銀行當面簽訂借貸合約,以保障雙方的權利義務。

4:確認撥款

銀行行員會根據先前與顧客確認的撥款細節,在約定撥款日將款項匯入公司帳戶。

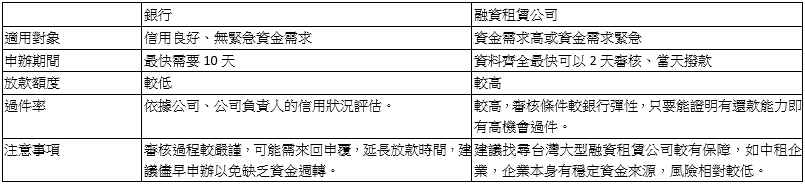

向銀行申請企業貸款最快需要10天左右的審核時間才能拿到資金,額度也需待銀行審核後才可得知。此時,急於尋求資金的公司則會向融資公司或民間機構申辦企業融資,整體流程較快速、額度也會比銀行高。以下將根據銀行及融資公司的申請條件做比較,供您參考。

企業貸款利率比較|銀行申貸、融資租賃公司申請條件差異

企業融資管道多元,向銀行申辦企業貸款並非唯一選擇,對於急需用錢、信用不足的人來說,轉向大型融資公司尋求資金也是一種方法,以下為您比較銀行企業貸款與融資租賃公司的差異。